Jeśli prowadzisz własną firmę w Holandii, na pewno wiesz, jak ważna jest prawidłowo wystawiona faktura. To kluczowy element zarządzania finansami, który wpływa na płynność Twojego biznesu a co za tym idzie Twój spokojny sen. W tym artykule pokażę Ci krok po kroku, jak wystawiać profesjonalne faktury, które spełniają wymogi prawne, dzięki czemu oczekiwanie na płatność nie będzie się przedłużało z powodu błędów formalnych.

1. Wszystkie Niezbędne Informacje

Na każdej fakturze powinny znaleźć się podstawowe informacje. Oto co musisz uwzględnić:

- Dane Twojej Firmy: Pełna nazwa, adres siedziby oraz KvK-nummer. Upewnij się, że nie używasz tylko postboxu, lecz pełnego adresu.

- Dane Klienta: Imię i nazwisko lub nazwa firmy oraz adres klienta. Jeżeli wystawiasz fakturę z zastosowaniem verlegd (przeniesienia BTW), niezbędny będzie również numer BTW klienta.

Wskazówka: Dobrze jest mieć pewność, że masz aktualne dane kontaktowe klienta, żeby uniknąć późniejszych problemów.

2. Unikalne Numery Faktur

Każda faktura powinna mieć unikalny numer, który jest nadawany w sposób sekwencyjny, np. 1001, 1002, 1003. To kluczowy element, który pomaga w zarządzaniu dokumentami i ułatwia śledzenie wystawionych faktur. Oto kilka wskazówek, jak prawidłowo zarządzać numeracją:

Zasady prawne: Upewnij się, że numeracja faktur jest zgodna z przepisami prawa. Unikaj używania tych samych numerów w różnych latach, aby uniknąć zamieszania i problemów podczas kontroli podatkowej.

Format numerów: Możesz dostosować format numerów do swoich potrzeb, dodając rok, co może pomóc w identyfikacji, z którego okresu pochodzi faktura. Oto kilka przykładów:

2023/1001 – Faktura numer 1001 z roku 2023.

1001-2023 – Faktura numer 1001 z roku 2023.

23-001 – Faktura numer 001 z roku 2023.

Zmiana numeracji z początkiem nowego roku: Na początku nowego roku warto zaktualizować numerację, aby odzwierciedlała nowy rok kalendarzowy. Możesz zmienić numerację, na przykład na 2024/1001, lub zacząć nową sekwencję numerów od 0001 w nowym roku, np. 2024/0001. Taki system pozwala na zachowanie porządku i ułatwia organizację.

3. Data i Termin Płatności

Nie zapomnij podać:

- Daty Wystawienia: Kiedy faktura została wystawiona.

- Terminu Płatności: Określ, do kiedy klient powinien zapłacić. Standardowy termin to 30 dni, chyba że ustalono inaczej.

Wskazówka: Dodanie linku do płatności lub kodu QR może przyspieszyć płatność, ponieważ klienci chętniej płacą od razu, gdy mają to na wyciągnięcie ręki.

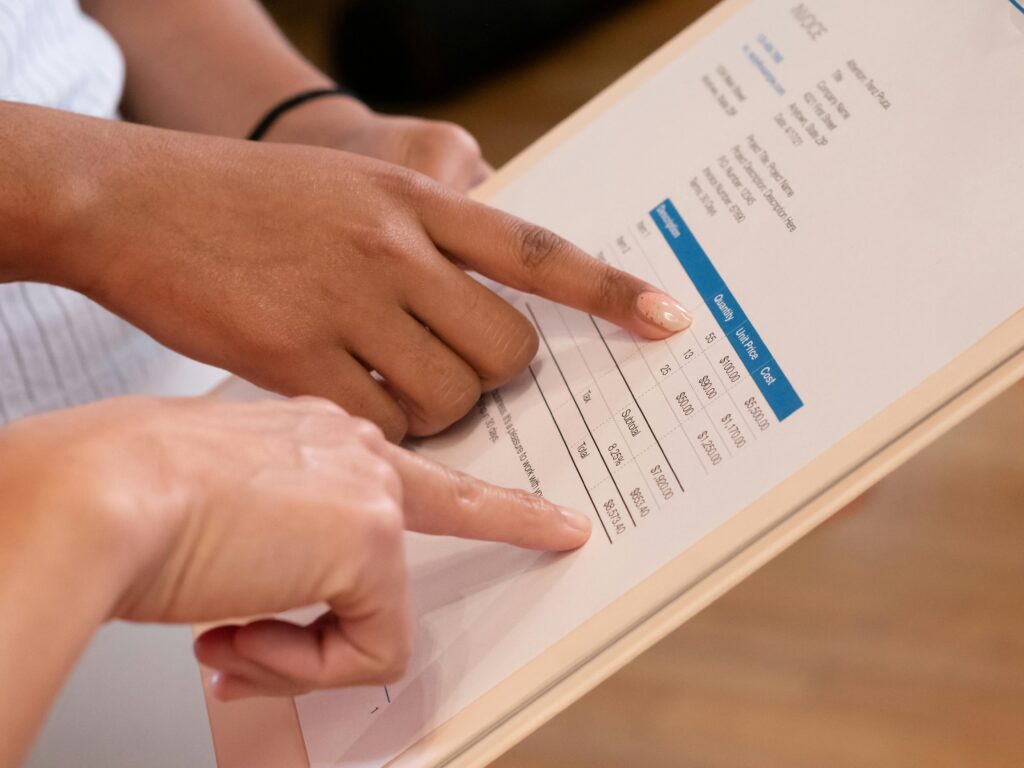

4. Opis Usług lub Produktów

Dokładnie opisz, co dostarczyłeś:

- Rodzaj Usług/Produktów: Co zostało dostarczone lub wykonane.

- Data Usługi: Kiedy usługa była realizowana lub produkt dostarczony.

- Cena: Wysokość kosztów jednostkowych i łącznych.

5. Podatek BTW

Na fakturze musisz podać:

- Kwotę Netto: Kwotę przed doliczeniem BTW.

- Kwotę BTW: Wysokość podatku BTW według odpowiedniej stawki (21%, 9%, 0% lub zwolnione).

- Kwotę Brutto: Całkowitą kwotę do zapłaty, w tym BTW.

W Holandii są trzy główne stawki VAT:

- 21%: Standardowa stawka dla większości produktów i usług.

- 9%: Stawka obniżona dla wybranych towarów i usług, jak żywność czy usługi budowlane.

- 0%: Stawka zerowa dla transakcji międzynarodowych.

6. Numer Identyfikacji BTW

Każda faktura powinna zawierać Twój numer identyfikacji BTW (BTW-nummer), który otrzymujesz od Belastingdienst. To kluczowy element, który musisz umieścić na każdej fakturze.

7 Numer Konta Bankowego

W Holandii zdecydowana większość płatności za usługi odbywa się drogą elektroniczną z „konta na konto” Na fakturze powinien zatem znaleźć się w widocznym miejscu numer konta bankowego, na który klient ma przelać należność. To ułatwia dokonanie płatności i zapewnia jasność w zakresie transferu środków.

8 Wystawianie Faktur z Zastosowaniem „Btw Verlegd”

Choć już o tym troszkę wspominałam w punkcie 1 chciałabym powrócić do tego tematu, gdyż jest to sprawa bardzo istotna zwłaszcza, że w ostatnim czasie widzę dużo błędów z tym związanych.

Jeśli więc wystawiasz fakturę z zastosowaniem „btw verlegd” (przesunięcie BTW), musisz uwzględnić kilka dodatkowych elementów:

- Wymagana Adnotacja: Na fakturze należy umieścić stosowną adnotację dotyczącą verleggingu (przesunięcia BTW). Powinna ona zawierać odniesienie do przepisów prawa. Przykładowo, dla usług na terenie Holandii, powinieneś dodać zdanie:

- „Btw verlegd volgens artikel 39 bis van de btw-wet.” (dla dostaw towarów)

- „Btw verlegd volgens artikel 21, §2 van de btw-wet.” (dla usług)

- Numer BTW Klienta: Jeśli wystawiasz fakturę z zastosowaniem verleggingu, musisz również podać numer VAT klienta. Jest to niezbędne, aby upewnić się, że klient jest zarejestrowany jako podatnik VAT i aby uniknąć problemów z urzędami skarbowymi.

Zakończenie

Mam nadzieję, że ten artykuł pomógł Ci zrozumieć, jak prawidłowo wystawiać faktury i stosować zasady btw verlegd. Dzięki tym wskazówkom unikniesz typowych błędów i usprawnisz zarządzanie dokumentacją w swojej firmie.

Jeśli potrzebujesz wsparcia w zakresie fakturowania, oferujemy pomoc! Możemy zająć się wystawianiem faktur w Twoim imieniu, co pozwoli Ci skupić się na rozwijaniu biznesu, a my zajmiemy się resztą. 💼✨

Jeśli wolisz mieć większą kontrolę, polecamy platformę E-faktura.nl To proste narzędzie umożliwia szybkie i łatwe wystawianie faktur online, bez zbędnych formalności. 🚀💻

Jeśli chcesz zaoszczędzić i samodzielnie tworzyć faktury, sprawdź nasz szablon za jedyne 2€. To świetne rozwiązanie, które pozwoli Ci stworzyć profesjonalne dokumenty bez wychodzenia z domu. 📑💡

Bez względu na to, co wybierzesz, nasze rozwiązania są stworzone, aby ułatwić Ci życie i pomóc w efektywnym zarządzaniu Twoim biznesem. Skontaktuj się z nami, aby dowiedzieć się więcej i znaleźć najlepsze opcje dla Ciebie.